デジタル預金を巡る世界の潮流④(最終回)

デジタル預金の未来予想図

事務局:各国の議論はこの先具体的な成果に結びついていくのでしょうか?

山岡

はい。これらの議論は、具体的な内容をみても、紆余曲折を経ながら徐々に収れんしつつあるように感じます。

例えば、米フェイスブック(現:Meta)が主導する形で2019年6月に公表されたリブラ計画については、「複数国の安全資産を裏付けとするステーブルコイン」という設計が各国の警戒を招きましたし、「リブラに対抗してリテールCBDCを早く出すべきだ」といった論調まで起こりました。しかし冷静に考えれば、リブラは、自らの信認を確立するために、いわば既存の通貨の信認を借りようとしたものです。したがって、リブラの信認は裏付け資産の構成通貨の信認を超えることはありません。リブラの裏付け資産になるほど信認されている通貨なら、リブラ対策を目的に急いでリテールCBDCを出す必要はないはずです。

また、信認の低い通貨にとっても、これをデジタルにしたところで、それだけで信認が高まるわけではありませんので、リテールCBDCの発行は有効な対抗策とはなり得ません。結局は財政規律の確保や適切なマクロ政策運営を通じて自国通貨の信認を高めるしかありません。

一方で、リブラのもともとの問題意識である国際送金の利便性を巡っては、改善を求める声が実際に多かったわけですから、そうした声は真摯に受け止め、どうすれば国際送金の利便性を高められるのかを考えていくべきです。

最近のデジタル預金とホールセールCBDCを連携させる取り組みの背景にも、そうした問題意識があります。

事務局:具体的にどのような価値を作り出したいのかを踏まえた議論が大事ということですね

山岡

そうですね。例えば日本では、リブラ以外にも、とりわけ中国の動向を気にする傾向が強く、「中国がリテールCBDCとしてのデジタル人民元の実験をやっている」と聞くと、「日本も対抗してリテールCBDCを出さなくてよいのか」という議論になりがちでした。 もちろん、今や中国は殆どの一次産品の最大輸入国であり、経済安全保障の観点からも、貿易などにおける人民元建ての取引をなるべく増やしたいと考えているでしょう。

しかし、中国の人々が日々の買い物で、アリペイやウィーチャットペイの代わりにデジタル人民元を使ったとしても、どちらも人民元建てであることは同じです。これと、人民元がドルなどに代わり貿易取引に使われるかどうかは別の問題です。結局、人民元の国際化は、究極的には貿易相手国がドル建てと人民元建てのどちらを望むかにかかってきます。

この点では、むしろ中国の資本規制の動向などの方が重要でしょうし、インフラ面で注目すべきは、リテールCBDCというよりも、むしろクロスボーダー人民元決済システムである“CIPS(Cross-Border Interbank Payment System)”の一日24時間稼動 などの取り組みだと思います。

このような文脈から日本としてまず考えるべきは、「中国に対抗してリテールCBDCを出すかどうか」ではなく、「貿易取引などでの日本円の利便性をどう高めていくか」だと思います。例えば、貿易においてはモノに加えて信用状や船荷証券などたくさんのドキュメントが動きますが、これらと自動的に連動して移転する支払決済手段が実現できるかどうかが一つのポイントになります。

事務局:今お話があったような国際送金や貿易取引の効率化などにも、デジタル預金は貢献し得ると考えて良いのでしょうか?

山岡

はい。各国の議論でも、預金のデジタルトークン化がもたらし得るメリットとして、貿易取引や国際送金の利便性や効率性の向上が挙げられています。

日本のDCJPYのユースケースとしても貿易取引の決済手段としての活用が挙げられ 、PoCなどの取り組みが実際に行われています。

事務局:このようなデジタル預金の議論を通じてあらためて認識された点としては、どのようなことがあるのでしょうか?

山岡

世界中の国々が採用している現在の通貨システムは、やはり歴史的な英知の結晶として良くできた仕組みであることが、さまざまな議論を通じて再認識されたように思います。すなわち、中央銀行が民間銀行に対してベースマネーとしてのリザーブを供給し、民間銀行は信用創造を行いながら預金を提供していくという「二層構造」のもとで、民間主導の資源配分と支払決済手段の提供とが、見事に実現されています。

この中で、「では預金を活用していこう」という考え方が、デジタル預金を巡る議論の背景にあります。

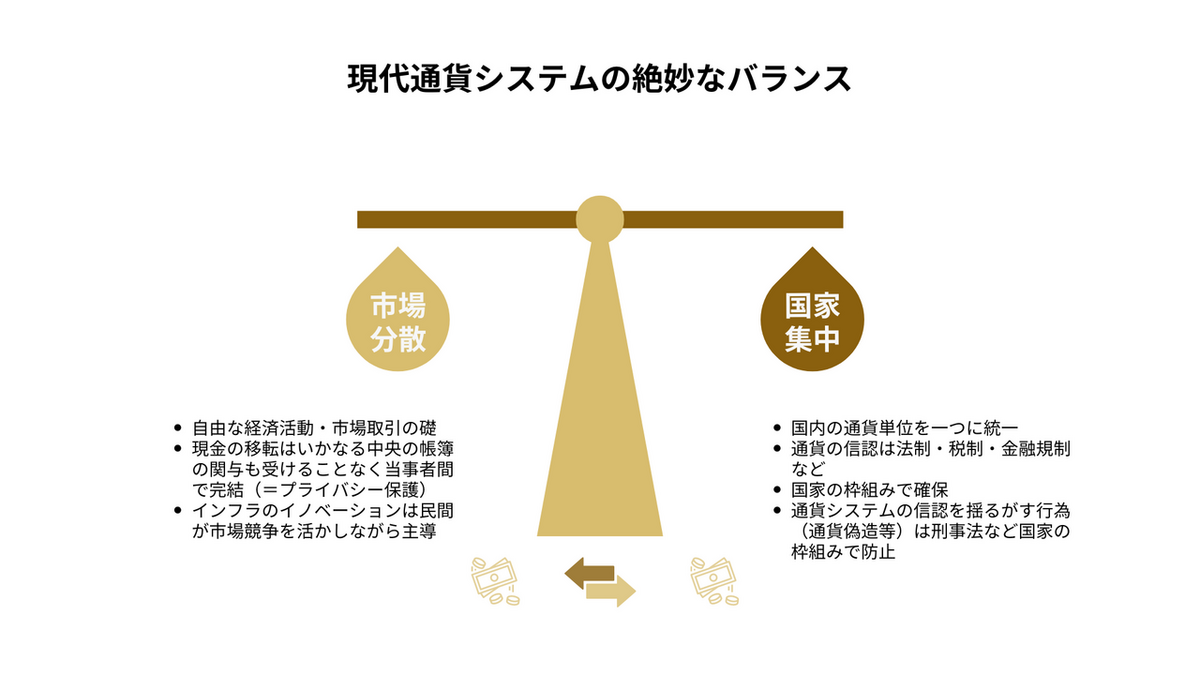

見方を変えれば、現在の通貨システムは、国と市場、あるいは集中と分散の絶妙なバランスの上に成り立っています。

現在、世界中の国々において、それぞれの国の中では同じ通貨単位が使われるようになっていますが、そうした通貨の信認は法律や税制、金融規制監督などによって守られています。さらにユーロなど共通通貨の信認には、財政規律などに関する国際的な合意も寄与しています。

ビットコインなど、もっぱら「分散型」に傾斜した暗号資産は、このバランスを大きく変えてしまうことになります。これが現状、支払決済手段として殆ど使われていないのも、こうした事情があるように思います。 一方で、「中央銀行が全国民の口座を管理する」といった「直接発行型」のリテールCBDCについては、各国の中央銀行自身がこの考え方を採用していません。このような直接発行型リテールCBDCは、通貨システムのバランスを逆に「集中型」に大きく傾けるものといえます。そうなると、民間主導のイノベーションへの影響やデータの集中など、多くの問題が出てきます。

この中で、「デジタル預金」であれば、現在の「二層構造」を活かすことができます。これにより、現在の通貨システムが持つメリットもそのまま引き継げるという考え方が、デジタル預金を巡る議論の背景にあります。

事務局:デジタル預金を巡る世界の議論は、「日本のデジタル預金」としてのDCJPYにとっても有意義ですね。

山岡

先ほど 申し上げたように、「デジタル通貨フォーラム」としては、「これからの支払決済インフラはどうあるべきか」という問題意識に立って、ゼロベースから議論を重ねてきました。DCJPYについても、当初から「デジタル預金」や「トークン化預金」と呼んでいたわけではありません。しかし、情報技術革新を受けて各国でも同様の議論が行われ、同じような答えに辿り着く事例が増えていることは、私たちの議論にとっても励みになります。

預金口座が広く普及している日本ではとりわけ、預金というインフラを活用していくニーズは高いように思います。2021年12月に全銀協が公表した「よりよい銀行づくりのためのアンケート報告書」によれば、銀行やその他の預貯金取扱金融機関を利用していない人々はアンケート回答者の0.4%しかいません。日本の支払決済をイノベートする上で、このように広く使われている預金を高度化していくことが、最も早道だと思います。

事務局:将来的には、各国のデジタル預金と連携していくことも考えられますか?

山岡

はい。現在でも、例えば「コルレス銀行送金」などでは、複数の銀行や預金口座が連携して顧客の求めるサービスを実現しているわけです。これらの預金がデジタルトークン化されれば、繋がったプラットフォーム上でそれぞれの移転が同期されることなどにより、連携の余地はさらに広がると思います。

事務局:各国のデジタル預金を巡る取り組みとの連携や協力も重要になっていきそうですね。

山岡

そう思います。各国の取り組みや公表されている報告書の内容をみても、取り組みの内容や認識されている課題はほぼ共通しています。既に申し上げた貿易取引や国際送金の効率化に加え、気候変動対応の一環としてのグリーンファイナンスへの応用や、セキュリティトークン(ST)や非代替性トークン(NFT)など新しいデジタル資産の取引などが、ほぼ共通して挙げられています。

デジタル通貨フォーラムにとっても、海外で進められている、同様の問題意識に根差した取り組みからは常に有益な知見が得られますし、世界の潮流を知る上での指針にもなります。

これからも海外の動向を丹念にフォローするとともに、我々自身の取り組みについても積極的に発信し、相互交流を深めていきたいと考えています。

事務局:ありがとうございました。

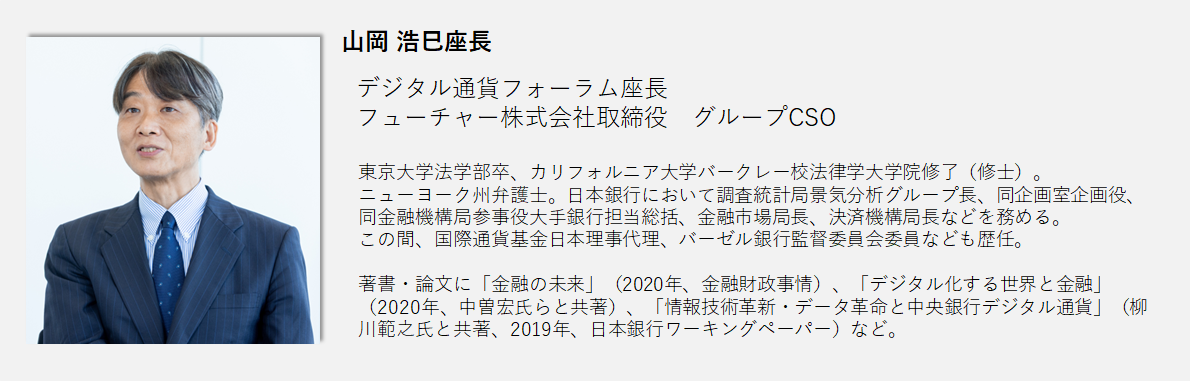

話者紹介

山岡 浩巳座長(以下、山岡)

「デジタル化」や「キャッシュレス化」はそれ自体が目的ではありません。金融インフラの目的は、取引を安全で効率的にし、人々の生活を便利にし、経済を発展させていくことです。

「デジタル通貨フォーラム」も、ゼロベースから「これからの世の中にふさわしい金融インフラはどうあるべきか」という議論を重ねてきました。同じ問題意識に立った議論が各国で行われていることは、大変良いことだと思います。